令和7年分(2025年分)確定申告および市民税・府民税申告

- [2026年2月1日]

- ID:20102

ソーシャルサイトへのリンクは別ウィンドウで開きます

令和7年分(2025年分)の確定申告および市民税・府民税申告の申告期間は、令和8年2月16日(月曜日)から令和8年3月16日(月曜日)までです。

確定申告について

還付申告とは

確定申告書を提出する必要のない人でも、源泉徴収された所得税や予定納税がある場合は、確定申告することによって納めすぎの所得税が還付されることがあります。この申告を還付申告といいます。

還付申告期間について

令和7年分の還付申告書は、確定申告期間とは関係なく、令和8年1月1日(木曜日)から令和12年12月31日(火曜日)まで提出することができます。詳しくは、国税庁ホームページ(別ウインドウで開く)をご覧ください。

申告から還付までの期間について

還付申告を税務署へ書面で提出した場合、還付されるまでに1か月半程度の時間を要しますが、自宅などからe-Tax(電子申告)で提出された場合は3週間程度で還付されます。

ぜひこの機会に自宅などからのe-Tax(電子申告)での申告をお勧めします!

※ 市の申告相談会場で還付申告を行った場合、通常税務署で申告された場合の期間に加え、さらに1週間程度の時間を要します。

※ e-Tax(電子申告)の詳細については、国税庁ホームページ(別ウインドウで開く)をご確認ください。

※ 申告内容が誤っていたことにより、改めて申告書を作成し、提出した場合は、e-Taxで提出した場合であっても、上記期間で還付されないことがあります。

還付申告の対象となる人

還付申告は次のような人が対象となります。なお、給与所得者や、公的年金等に係る雑所得がある人(年金所得者)で確定申告の必要がない人が還付申告をする場合は、その他の各種所得も申告が必要です。

- 給与所得がある人で、源泉徴収票の源泉徴収税額の欄に金額の記載があり(0円の場合を除く。)、源泉徴収票に記載のない所得控除を受ける人

- 公的年金等の雑所得がある人で、源泉徴収票の源泉徴収税額の欄に金額の記載があり(0円の場合を除く。)、源泉徴収票に記載のない所得控除を受ける人

- 年の途中で退職したなど、年末調整を受けていない人

- 税額控除を受ける人(注)

※税額控除とは、住宅借入金等特別控除、政党等寄附金特別控除などをいい、課税所得金額に税率を乗じて算出した所得税から一定の金額を控除するものです。

確定申告書の提出方法

自宅のパソコンやスマートフォンなどを使って、国税庁ホームページの確定申告書等作成コーナーで確定申告書を作成し、e-Tax(電子申告)で提出できます。

なお、令和7年分(2025年分)分の確定申告書は国税庁確定申告書等作成コーナー(別ウインドウで開く)で作成できます。

提出までの流れ

- 国税庁ホームページへアクセス(税務署へ行く手間がかからず、確定申告期間中は24時間いつでも利用できます。)

- 申告書を作成(画面の案内に従って入力すれば、税額などが自動計算され、簡単・便利に作成することができます。)

- 申告書を提出(e-Taxもしくは郵送)

郵送での提出

〒661-8521 兵庫県尼崎市若王寺3丁目11番46号 大阪国税局業務センター阪神分室

※申告書等の控えに収受日付印の押なつを行っておりませんので、書面で提出される場合は、正本(提出用)のみを提出(送付)いただきますようお願いします。

e-Taxに必要なもの

- マイナンバーカード(マイナンバーカード及び電子証明書の有効期限にご注意ください)

- マイナンバーカード読取対応のスマホ(又はICカードリーダライタ)

- 下記のマイナンバーカードのパスワード2つ

- 署名用電子証明書のパスワード(英数字6〜16文字)

- 利用者証明用電子証明書のパスワード(数字4桁)

確定申告(所得税及び復興特別所得税(注1))が必要な人

(1)給与所得の合計額が所得控除(注2)の合計額を超え、次のア~ウのいずれかに該当する人

- 給与の収入金額が2,000万円を超える人

- 2カ所以上から給与収入がある人

- 給与や退職所得以外の所得合計額が20万円を超える人

(2)公的年金等の雑所得の合計額が所得控除の合計額を超え、次のいずれかに該当する人

- 公的年金等の収入額の合計が年額400万円を超える人

- 公的年金等の収入額の合計が年額400万円以下で、公的年金等の雑所得以外の所得金額が20万円を超える人

※ 公的年金等には、外国年金も含まれます。

(3)事業、不動産、譲渡など各種所得の合計額が所得控除の合計額を超える人

注1.復興特別所得税は、平成25年から令和19年までの各年分について、所得税と併せて申告・納付することとされており、税額は所得税額に2. 1%の税率を乗じて計算します。

注2.所得控除とは、社会保険料控除、生命保険料控除、扶養控除、医療費控除などをいい、課税所得金額を算出する際に、各種所得の金額の合計額から差し引くものです。

注3.還付申告の場合、申告の義務はありません。

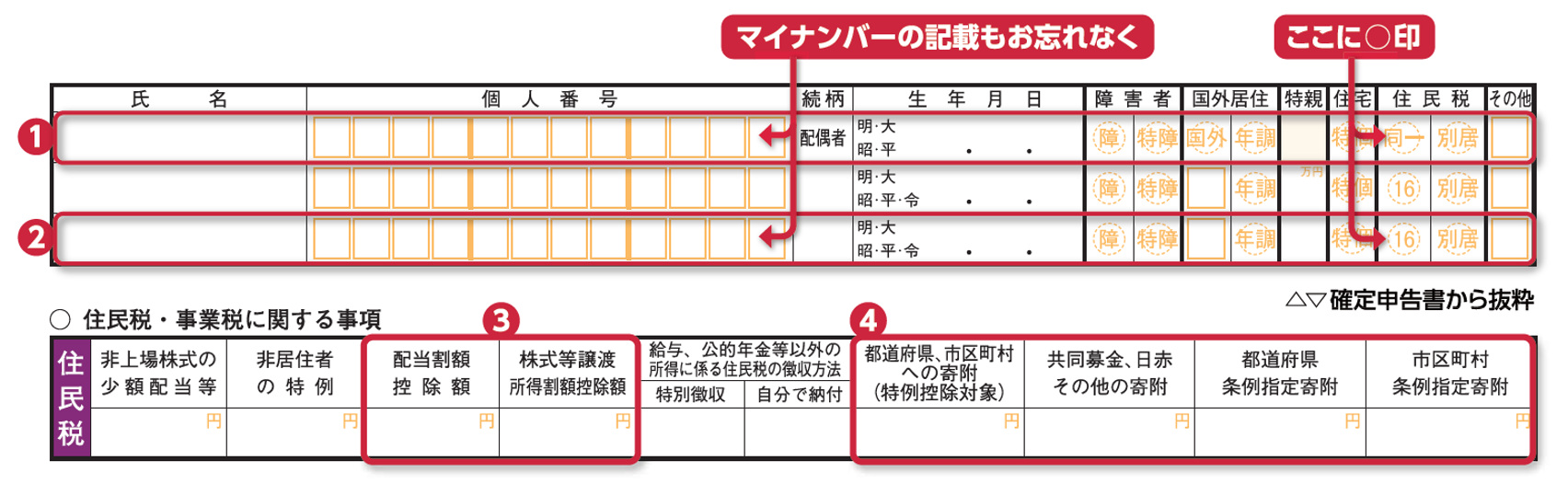

「配偶者や親族に関する事項」「住民税に関する事項」の記載について

下記の必要事項を記載しないと、市民税・府民税で控除などの適用を受けられないことがあります。

(1)同一生計配偶者

合計所得金額が1,000万円(給与収入1,195万円)を超える納税者本人と同一生計で、合計所得金額が58万円(給与収入123万円)以下の配偶者

(2)16歳未満の扶養親族

(3)配当割額控除額、株式等譲渡所得割額控除額

上場株式などの配当所得、譲渡所得を申告する人で、源泉徴収された市民税・府民税がある場合は、それぞれの金額を記載してください。

(4)寄附金税額控除

前年中に行った寄附が市民税・府民税の控除対象となる場合は、寄附金額を記載してください。

※ ふるさと納税は、「都道府県、市区町村への寄附(特例控除対象)」に寄附金額を記載してください。

※ ワンストップ特例を申請した人も、確定申告をする場合は、すべてのふるさと納税分について記載してください。

確定申告会場

税理士による申告相談

京田辺市コミュニティホールにて税理士による申告相談を行います。詳しくはこちらのリンクをご確認ください。

※土地・建物・株式等を売却した所得、贈与税、相続税、住宅借入金等特別控除に関する相談は受付できません。

宇治税務署

| 場所 | 宇治税務署1階 ※お車でお越しの際は、臨時駐車場をご利用ください。 |

|---|---|

| 開設期間 | 2月16日(月曜日)~3月16日(月曜日)(土・日・祝日を除く。) ※3月1日(日曜日)に限り休日も開設 |

| 相談受付時間 | 8時30分~16時(相談開始は9時~) |

※宇治税務署では、コピーサービスを行っていません。また、近隣にもコピーサービスを行っている施設はありません。コピーの提出が必要な書類については、あらかじめコピーを用意して、お持ちください。

※会場内に筆記用具や計算器具は用意しておりませんので、ボールペンや電卓などをお持ちください。

※2月13日以前に申告相談を希望される方は、LINEを通じたオンライン事前予約または電話予約が必要です。

※スマートフォンとマイナンバーカードをお持ちの人は必ずご持参ください。お持ちでない人は、当日、会場での申告書の作成ができない場合があります。

※確定申告会場への入場にはLINEを通じたオンライン事前予約または毎日配布の入場整理券が必要です。なお、早めに相談受付を終了する場合があります。

宇治税務署の確定申告会場への入場に必要な入場整理券は2月2日(月曜日)以降、国税庁公式LINEで予約可能です。

国税庁公式LINEについては、国税庁ホームページ(別ウインドウで開く)をご確認ください。

市民税・府民税申告について

市民税・府民税申告が必要な人

令和8年1月1日現在京田辺市内に住所があり、次の(1)または(2)に該当する人

(1)令和7年中(2025年中)に所得があった人

令和7年中(2025年中)に所得があった人は市民税・府民税申告が必要です。ただし、次のいずれかに該当する人は申告不要です。

- 令和7年分(2025年分)の確定申告書を提出する人

- 勤務先や年金支払者(日本年金機構など)から市に支払報告書が提出される場合で、給与や公的年金等以外に所得がない人

(2)令和7年中(2025年中)に所得がない場合で、次のア~ウのいずれかに該当する人

- 市内に住む親族の税法上の扶養親族に入っていない人

- 非課税証明書が必要な人

- 国民健康保険、後期高齢者医療制度および介護保険の被保険者 など

※確定申告が必要でないが、源泉徴収票に記載されていない控除を受ける人は、市民税・府民税申告をすれば、市民税・府民税が軽減されることがあります。

市民税・府民税申告書の提出方法

混雑緩和のため、郵送または電子申告による提出にご協力ください。

(1)市民税・府民税申告書の入手方法は、京田辺市ホームページ(別ウインドウで開く)からダウンロードしていただくか、下記の場所で入手してください。なお、配架数には限りがあります。- 市役所税務課(2月16日(月曜日)以降は市役所会場)

- 北部住民センター、中部住民センター

- 南部まちづくりセンター

- 三山木福祉会館

(2)京田辺市ホームページ内の市民税・府民税申告書作成コーナー(別ウインドウで開く)を利用して、市民税・府民税申告書を作成することができます。ただし、入力されたデータをメールなどで送信することはできません。必ずプリンタで印刷し、必要書類と一緒に郵送してください。

送付先:〒610-0393 京田辺市役所税務課市民税係(住所は不要)

※ 受付印を押した申告書の控えや受付書の返送を希望する場合は、返信用封筒(返信先を記入し、切手を貼付したもの)および申告書をコピーした控えを同封してください。

※ 2月2日(月曜日)〜2月13日(金曜日)は市役所税務課窓口で、2月16日(月曜日)~3月16日(月曜日)(土・日・祝日を除く。)は市役所会場で、提出することも可能です。

市民税・府民税申告の申告相談会場(市役所会場)

| 場所 | 京田辺市コミュニティホール(市役所南側) |

|---|---|

| 開設期間 | 2月16日(月曜日)~3月16日(月曜日)(土・日・祝日を除く。) |

| 受付時間 | 9時~12時、13時~16時(受付票配付 8時30分~15時) |

申告相談は当日配付する受付票が必要です。申告するお一人につき1 枚配付します。

市役所会場では、次に該当する令和7年分の所得内容に関する「簡易な確定申告」の相談についても受付します。該当するもの以外の所得に係る申告相談は、内容確認を含め受付できませんのであらかじめご了承ください。土地・建物・株式等を売却した所得、住宅借入金等特別控除、贈与税、相続税に関する相談は受付できません。

- 給与所得

- 雑所得(公的年金等・個人年金・報酬など)

- 一時所得

- 農業所得

※ 市役所税務課窓口では、申告相談を受付しません。

※ 農業所得は、収支内訳書が作成済の白色申告のみ受付します。

※ 住宅借入金等特別控除(住宅ローン控除)や国外居住親族の扶養控除、自然災害による雑損控除、予定納税を含む確定申告は、受付できません。

※ 報酬などの所得がある人または一時所得がある人は、必要経費を計算し、その経費がわかる資料をお持ちください。ただし、支払額が合計100万円以上の報酬は、営業所得と判断される可能性があるため、受付できません。

※ 市役所会場では、コピーサービスや記載済確定申告書の検算は行いません。

市役所会場での申告書作成に必要なもの

(1)マイナンバーと本人確認ができる下記のいずれか

- マイナンバーカード

- マイナンバー通知カード+「運転免許証、公的医療保険の資格確認書」などいずれか1つ

- マイナンバー入りの住民票+「運転免許証、公的医療保険の資格確認書」などいずれか1つ

※ 被扶養者のマイナンバーがわかるものもお持ちください。

(2)令和7年中(2025年中)の収入金額や必要経費がわかるもの

- 源泉徴収票

- 支払調書 など

※ 2カ所以上から給与、公的年金などを受けている場合、すべての源泉徴収票や支払調書が必要です。

※ 農業所得の収支内訳書は、必ず作成のうえ、ご来場ください。

(3)所得控除や税額控除を受けるために必要なもの

- 各種保険料の領収書、控除証明書 など

※ 社会保険料(国民健康保険税、後期高齢者医療保険料、介護保険料、国民年金保険料など)、生命保険料、地震保険料など

- 医療費控除の明細書 など(領収書の添付は不要)

※ 医療費またはセルフメディケーション税制の控除を受ける人は、明細書の添付が必要です。

※ 未完成の場合は申告ができませんので、事前に作成のうえ、ご来場ください。

- 学生証(在学証明書)、障害者手帳 など

※ 勤労学生控除を受ける場合は、学生証(在学証明書)をお持ちください。

※ 障害者控除を受ける場合は、障害者手帳をお持ちください。また、要介護(要支援)認定による障害者控除を受ける場合は、あらかじめ介護保険課で障害者控除対象者認定書の交付を受けてください。

- その他控除を受けるために必要な証明書や領収書など

(4)本人名義の口座情報がわかるもの(還付申告の場合)

- 通帳

- キャッシュカード など

※ 所得税及び復興特別所得税の還付を受ける場合には、本人名義の口座情報(金融機関名、支店名、口座種別、口座番号)のわかるものが必要です。

(5)利用者識別番号(16桁)が確認できるもの

※ 取得方法は税務署へ問い合わせてください。

(6)筆記用具や計算器具

※ 会場内にボールペンや電卓などは用意しておりません。

市役所会場でのお願い

- 市役所会場での簡易な確定申告は、市職員が対応します。市職員では判断できない内容の場合は、宇治税務署での申告を案内することがあります。

- 市役所会場では、市民税・府民税申告と簡易な確定申告の区別なく受付番号順に相談を行います。混雑状況によっては長時間お待ちいただくこともありますので、ご了承ください。

- 市役所周辺の駐車場の駐車台数には限りがあります。なるべく、公共交通機関を利用してご来場ください。

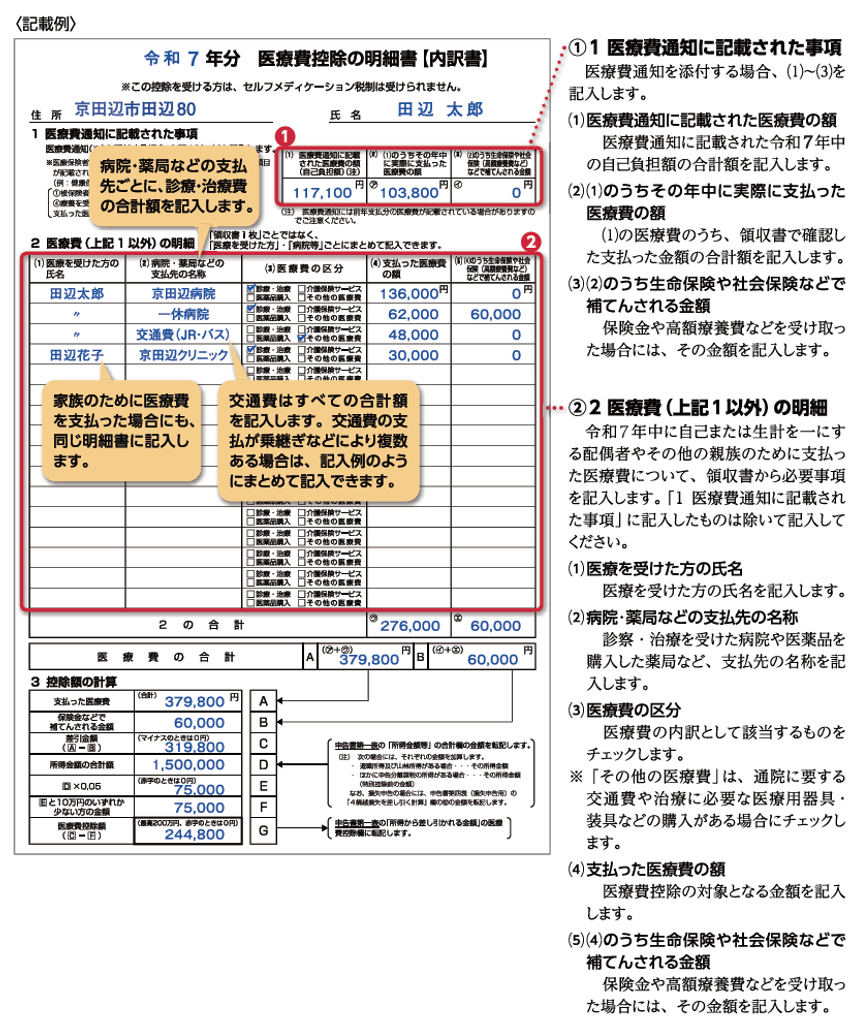

医療費控除を受けるには

- 医療費控除を受けるには、「医療費控除の明細書」の添付が必要です。

- 申告した医療費に係る領収書は、申告から5年間は自宅で保管してください。明細書に添付し、提出する必要はありません。

- 医療費控除を受ける人は、セルフメディケーション税制を選ぶことはできません。なお、一度選んだ控除は、更正の請求や修正申告において変更することができません。

- 医療保険者から交付を受けた医療費通知がある場合は、医療費通知(原本)を添付することによって「医療費控除の明細書」の記載箇所のうち「2 医療費(上記1以外)の明細」を省略することができます。

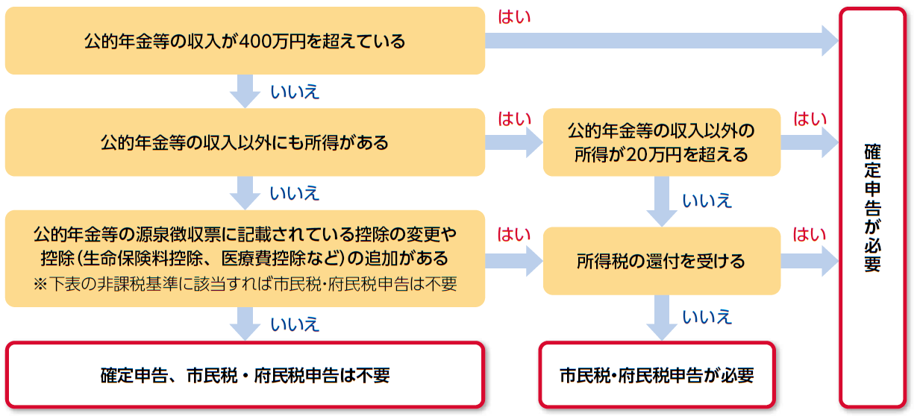

申告が必要かどうかの目安(公的年金等受給者の場合)

※ 確定申告書を提出した場合、市民税・府民税申告は不要です。

※ 還付申告の場合、申告の義務はありません。

※ 本人の障害者控除、寡婦控除またはひとり親控除が源泉徴収票に記載されている場合は、65歳以上の人は2,450,000円、65歳未満の人は2,166,667円以下が非課税基準になります。

市民税・府民税の税額試算と申告書作成

市民税・府民税申告書は、京田辺市ホームページ内の市民税・府民税申告書作成コーナー(別ウインドウで開く)で作成できます。

「住民税試算システム」では、給与や公的年金等の源泉徴収票などをもとに収入・所得や控除金額を入力することで、市民税・府民税の税額試算や申告書の作成をすることができます。

また、全額控除されるふるさと納税額の寄附金上限額も計算できます。ぜひご活用ください。

よくあるご質問

Q&A一覧

- PDFファイルの閲覧には Adobe Acrobat Reader が必要です。同ソフトがインストールされていない場合には、Adobe社のサイトから Adobe Acrobat Reader をダウンロード(無償)してください。

お問い合わせ

京田辺市役所市民部税務課

電話: (市民税)0774-64-1317(資産税)0774-64-1316(収納)0774-64-1318

ファックス: 0774-64-1308

電話番号のかけ間違いにご注意ください!